03-07 Credito d’imposta locazioni: come comunicare all’Agenzia delle Entrate l’avvenuta cessione

Con Provvedimento n. 250739/2020 del 1° luglio 2020 del Direttore dell’Agenzia delle Entrate sono state definite, tra l’altro, le modalità con le quali comunicare all’Agenzia l’avvenuta cessione dei crediti d’imposta concernenti le spese sostenute per il pagamento dei canoni di locazione e di affitto d’azienda, ai sensi dell’art. 65 del “Cura Italia” e dell’art. 28 del “Rilancio”.

È bene, infatti, ricordare che, ai sensi dell’art. 122 del D.L. “Rilancio”, i soggetti beneficiari dei suddetti crediti d’imposta possono optare, in luogo dell’utilizzo diretto, per la cessione, anche parziale, del credito ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari. Si ricorda a tal proposito che, come precisato dall’Agenzia delle Entrate con Circolare n. 14/E del 6 giugno 2020, resta ferma, per quel che concerne il credito di cui all’art. 28 del D.L. “Rilancio”, la possibilità di cedere il credito d’imposta al locatore a titolo di pagamento del canone, dovendo in tal caso intervenire il pagamento della differenza tra il canone dovuto e il credito di imposta.

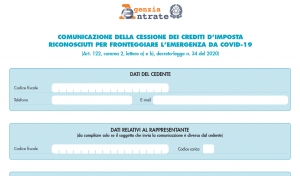

A ogni modo, secondo quanto stabilito con il Provvedimento del 1 luglio 2020, la comunicazione dell’avvenuta cessione dovrà essere effettuata a partire dal 13 luglio 2020 fino al 31 dicembre 2021, direttamente dai soggetti cedenti che hanno maturato i crediti stessi, utilizzando esclusivamente le funzionalità rese disponibili nell’area riservata del sito internet dell’Agenzia delle Entrate, a pena d’inammissibilità, utilizzando l’apposito modello predisposto (cfr. anche le istruzioni per la compilazione). Con successivo Provvedimento saranno definite le modalità per consentire l’invio della comunicazione anche avvalendosi di un intermediario.

Si ricorda che i cessionari potranno poi utilizzare i crediti d’imposta con le stesse modalità con le quali sarebbero stati utilizzati dal soggetto cedente. In conformità con il dettato normativo, si prevede, a tal proposito, che la quota dei crediti d’imposta ceduti che non è utilizzata entro il 31 dicembre dell’anno in cui è stata comunicata la cessione, non potrà essere utilizzata negli anni successivi, né richiesta a rimborso ovvero ulteriormente ceduta.

Restano fermi i poteri dell’amministrazione finanziaria relativi al controllo della spettanza dei crediti medesimi e all’accertamento e irrogazione delle sanzioni nei confronti dei beneficiari originari che hanno comunicato la cessione.

Si ricorda che quanto detto vale per i seguenti crediti d’imposta:

a) Credito d’imposta per botteghe e negozi di cui all’articolo 65 del Decreto “Cura Italia”

L’articolo 65 del “Cura Italia” (ora convertito, con modificazioni dalla Legge n. 27/2020) prevede a favore di esercenti attività d’impresa, un credito d’imposta pari al 60% del canone di locazione di immobili appartenenti alla categoria catastale C/1 (botteghe e negozi) pagato al mese di marzo 2020. Il bonus costituisce un risarcimento parziale della spesa sostenuta per la locazione di un locale rimasto inutilizzato a causa dell’imposizione della chiusura imposta per far fronte all’emergenza epidemiologica da COVID 19. Per accedere al beneficio occorre:

– essere titolari di un’attività economica di vendita di beni e servizi al pubblico sospesa a seguito delle misure restrittive anti-coronavirus;

– essere gli intestatari del contratto di locazione del negozio (categoria catastale C/1) per il quale si chiede l’agevolazione;

– svolgere attività sottoposta a chiusura “forzata” (sono, quindi, escluse le attività c.d. “essenziali” non oggetto di sospensione, come le farmacie, parafarmacie e i negozi di generi alimentari di prima necessità);

– ne restano esclusi i contratti che prevedono, oltre alla disponibilità dell’immobile, altri beni e servizi, come i contratti di affitto di rami d’azienda o altre tipologie contrattuali riguardanti i rapporti tra proprietario e locatario per i locali a uso commerciale.

b) Credito d’imposta per i canoni di locazione degli immobili a uso non abitativo e affitto d’azienda di cui all’articolo 28 del D.L. “Rilancio”

L’articolo è destinato ad una platea di beneficiari più ampia rispetto all’art. 65 del “Cura Italia”, vale a dire gli esercenti attività d’impresa, arte o professione, con ricavi o compensi non superiori a 5 milioni di euro nel periodo d’imposta precedente a quello in corso alla data di entrata in vigore del Decreto Rilancio.

Il credito d’imposta:

– spetta nella misura del 60% dell’ammontare mensile del canone di locazione, di leasing o di concessione di immobili ad uso non abitativo destinati allo svolgimento dell’attività industriale, commerciale, artigianale, agricola, di interesse turistico o all’esercizio abituale e professionale dell’attività di lavoro autonomo;

– spetta nella misura del 30% dei relativi canoni in caso di contratti di servizi a prestazioni complesse o di affitto d’azienda, comprensivi di almeno un immobile a uso non abitativo destinato allo svolgimento dell’attività industriale, commerciale, artigianale, agricola, di interesse turistico o all’esercizio abituale e professionale dell’attività di lavoro autonomo;

– spetta alle strutture alberghiere e agrituristiche indipendentemente dal volume di ricavi e compensi registrato nel periodo d’imposta precedente;

– spetta agli enti non commerciali, compresi gli enti del terzo settore e gli enti religiosi civilmente riconosciuti, in relazione al canone di locazione, di leasing o di concessione di immobili a uso non abitativo destinati allo svolgimento dell’attività istituzionale;

– è commisurato all’importo versato nel periodo d’imposta 2020 con riferimento a ciascuno dei mesi di marzo, aprile e maggio (per le strutture turistico ricettive con attività solo stagionale con riferimento a ciascuno dei mesi di aprile, maggio e giugno);

– spetta ai soggetti locatari esercenti attività economica a condizione che abbiano subito una diminuzione del fatturato o dei corrispettivi nel mese di riferimento di almeno il 50% rispetto allo stesso mese del periodo d’imposta precedente;

– è utilizzabile nella dichiarazione dei redditi relativa al periodo d’imposta di sostenimento della spesa ovvero in compensazione successivamente all’avvenuto pagamento dei canoni;

– non concorre alla formazione del reddito ai fini delle imposte sui redditi e del valore della produzione ai fini dell’imposta regionale sulle attività produttive;

– non rileva ai fini del rapporto di cui agli articoli 61 e 109, comma 5, del Testo Unico delle imposte sui redditi di cui al DPR n. 917/1986;

– non è cumulabile con il credito d’imposta di cui all’articolo 65 del D.L. “Cura Italia”, convertito, con modificazioni, dalla Legge n. 27/2020, in relazione alle medesime spese sostenute.

In conclusione preme sottolineare che si è ancora in attesa dei provvedimenti con i quali l’Agenzia delle Entrate definirà le modalità per la comunicazione delle cessioni di crediti d’imposta per l’adeguamento degli ambienti di lavoro (art. 120 D.L. “Rilancio”) e per la sanificazione e l’acquisto dei dispositivi di protezione (art.125 D.L. “Rilancio”).

03-07-2020